Industry news

印尼投资指南|印度尼西亚投资公司税收政策及税务筹划

印度尼西亚(下文简称“印尼”)是东南亚最大的经济体,具有丰富的自然资源和优越的地理位置。近年来,受益于稳定的政治局势、充足的年轻劳动力以及迅速崛起的中产阶层,印尼获得了越来越多的外国投资者的青睐。在行业投资机会上,除了传统的矿产资源投资外,随着印尼政府大力推进各项基础设施建设,以及该国数字经济的快速发展,外国投资者在基础设施建设和TMT领域也迎来了难得的发展机遇。

鉴于印尼复杂多变的税收体系,对正在投资和计划投资印尼的企业来说,了解其税收制度和税收政策,厘清特定行业的税务规定,做好针对性的税务筹划和合规安排非常重要。

本期兰鲸跨境将为大家介绍印尼最新的税收政策及在印尼投资的税务筹划。

印尼的税种主要有增值税、 消费税、公司所得税、个人所得税、碳税、印花税、不动产税、不动产取得税、不动产转移税、社会保障税等。除建筑业、油气行业和银行外,印尼一般不允许设立外国公司的分支机构。

根据印尼法律规定,居民公司(在印尼成立或管理机构在印尼的公司)就来源于境内外所得缴纳公司所得税, 非居民公司就来源于境内所得缴纳公司所得税。公司所得税税率 22%;境内上市公司(上市股份达 40% 以上)税率 20%;流转额在 48 亿印尼盾~ 500 亿印尼盾的小企业,税率减半,即 12.5%;流转额小于 48 亿印尼盾的微型企业,按总收入的 1% 纳税。石油和天然气上游行业、地热行业根据产量合同计算公司所得税。金属、矿产和煤炭等行业也根据合同确定所得税前扣除项目和税率。外国分公司同法人公司适用同一税率,分公司税后利润无论是否汇出,均征收 20% 的分公司利润税,但可以根据中国印尼税收协定优惠至 10%。

2021年10月7日,印尼国会通过了《税收条例协调法》(Harmonisasi PeraturanPerpajakan – 简称“HPP”)法案。该法修改了包括增值税、所得税、碳税、税收赦免和消费税制度在内的许多基本制度规定。《HPP法》是印尼政府继2020年通过的《创造就业法》之后,第二次采用综合立法模式,由一项立法同时修订多项税收法律和法规,体现了印尼政府希望更大程度地改革现有税务制度,以适应目前主要税收监管趋势。印尼政府预计,该法案将提高国家税收,以期在2023年国家预算赤字恢复至 GDP3%的最高上限。除了部分规定将在指定日期生效外,该法已于2021年10月29日生效。

(1)增加个人的累进所得税等级,将年收入超过 50 亿印尼盾的最高边际税率提高到 35%;

(2)增加碳税;

(3)取消此前规定的企业所得税减免至 20%,从 2022 财年开始,企业所得税税率保持在 22%;

(4)引入采用实质重于形式原则的一般反避税条款;

(5)向关联方支付的超额款项被视为股息;以不同名称进行的新一轮税收特赦计划;

(6)可能将预扣税义务扩展到网络平台和其他平台,并指出目前该义务仅适用于客户/付款人;

(7)从 2022 年 4 月 1 日起,一般增值税税率从目前的 10% 提高到 11%,到 2025 年 1 月 1 日提高到 12%;

(8)扩大增值税基础以取消对一些以前免税服务的豁免,例如医疗和金融服务。此外,对某些必需品和开采的矿物征收以前免税的增值税;

(9)针对不同类别的应税商品和服务转向多种增值税税率。

(1)公正;

(2)简单;

(3)高效;

(4)提供法律的确定性;

(5)提供福利;

(6)为了国家的利益。

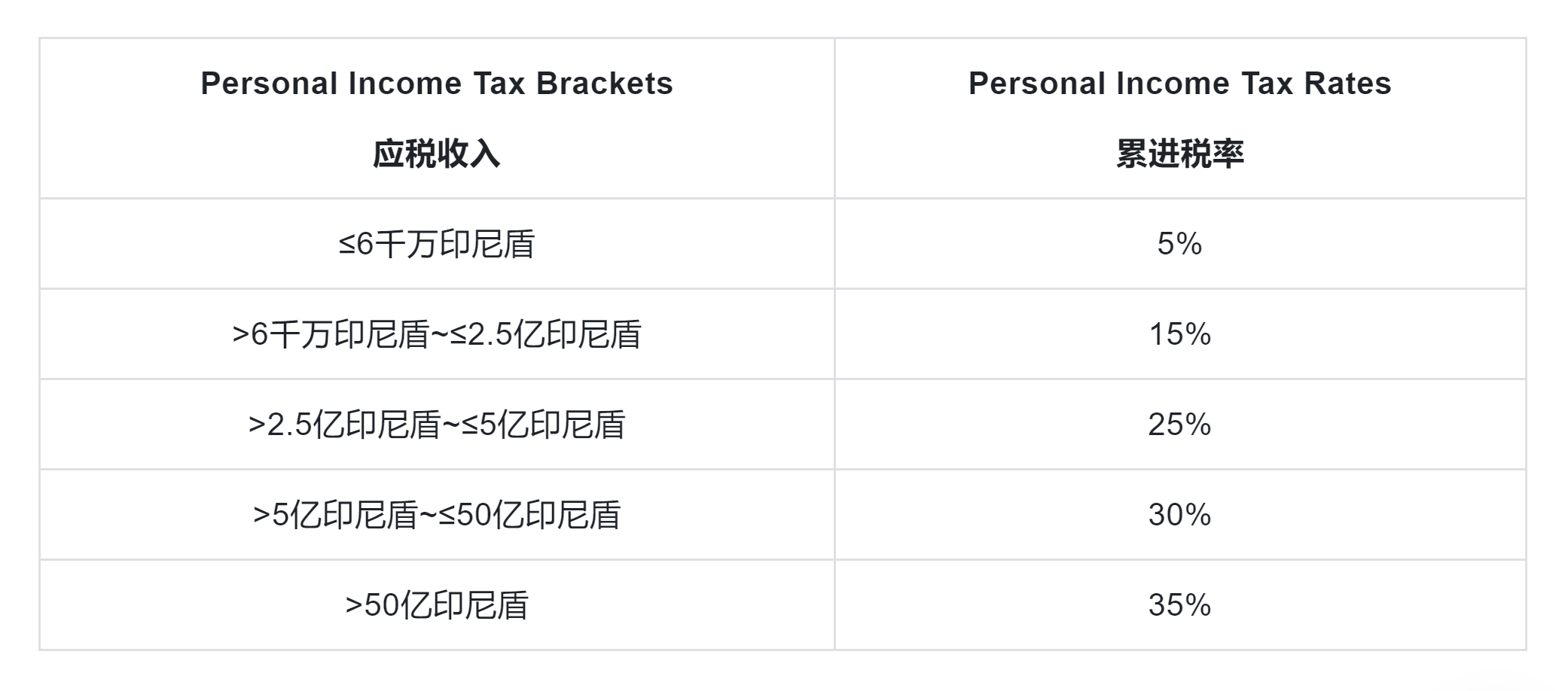

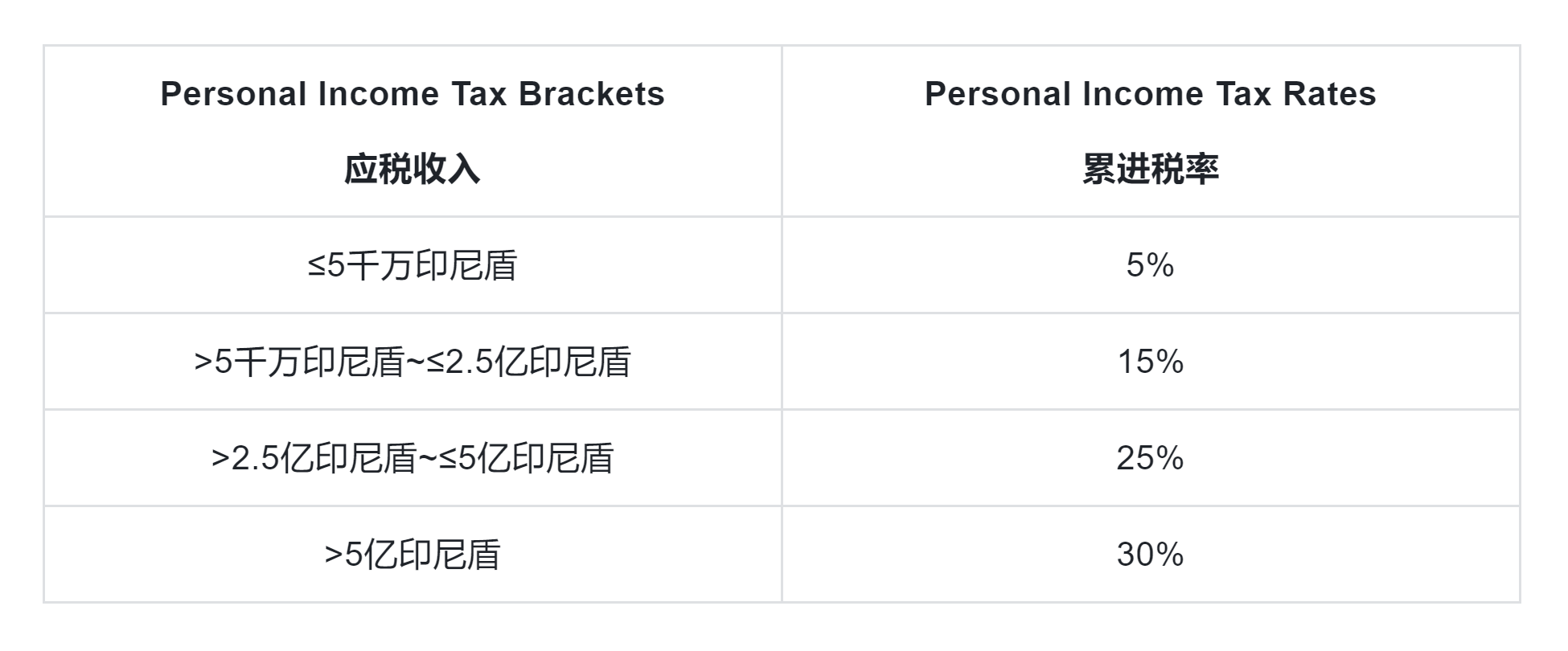

(1)个人所得税

对于年收入超过50亿印尼盾的个人,个人所得税的税率调整为35%。各累进税率对应的个税起征点也发生了变化,具体如下:

个人所得税应税收入新标准(2022年1月):

个人所得税应税收入旧标准:

(2)企业所得税

HPP法明确,从2022年税收年度开始,企业所得税税率按22%核算,取消了此前企业所得税减免至20%的政策。

(3)增值税(VAT)

HPP法明确,增值税税率将在全年逐步提高。自2022年4月1日起,增值税税率将从10%上调至11%,最迟到2025年1月上调至12%。此外,某些商品和服务也被重新归类为增值税对象,具体如下:

商品

- 直接从货源进购的采矿和钻探产品

- 基本食品

服务

- 医疗/健康服务

- 社会服务

- 快递服务

- 金融服务

- 保险服务

- 教育服务

- 非商业性广播服务

- 陆路、水路和国内航空运输服务

- 就业/人力资源服务

- 投币型公共电话服务

- 邮政转账服务

(4)实物利益(BIK)

目前,与工作有关的采用报酬形式的实物利益也需要缴纳所得税。但并非所有实物利益都要缴税,以下实物利益可免税:

- 所有员工的食品、饮料和配料;

- 在某些地区/区域提供的实物利益;

- 开展工作时雇主提供的实物利益;

- 国家预算(APBN)、地区预算(APBD)和乡村收支预算(APBNDesa)提供的实物利益;

- 特定类型和具有特定限制条件的实物利益。

(5)碳税

为了应对全球气候变化,控制二氧化碳排放,HPP法新增了碳税(Carbon Tax)内容。碳税适用于对环境产生负面影响的碳排放征收。HPP法规定,碳税的征收主体是购买含碳商品或从事产生碳排放活动的个人或实体。

其他具体规定如下:

- 第13条第(8)款规定碳税税率应大于等于国内市场上每公斤二氧化碳当量的价格;

- 第13条第(9)款规定了最低为30印尼盾/每公斤二氧化碳当量的碳税税率;

- 第17条第(3)款规定2022年4月1日开始执行,并适用于使用燃煤发电的电厂。

(6)一般税收规定

根据HPP法,国民身份号码(NIK)将取代纳税识别号码(NPWP)作为个体纳税人的身份号码使用。简化了个人的税收管理制度。在此之前,个人必须用专用的NPWP报税。

与此同时,企业将使用其商业识别号码(NIB)作为纳税人身份号码。

整体来讲,印尼的税制特点体现在以下方面:

(1)税收优惠较多,投资印尼,一般来说 20 年之内可以免税。

(2)转让定价严格,资本弱化规则要求债务股本比率为 4:1。

(3)对外支付股利、利息、 特许权使用费,预提税均为 20%,与中国协定预提税均为10%。支付建筑费、设计费和监理费, 征收 3%/4%/6% 的预提税。

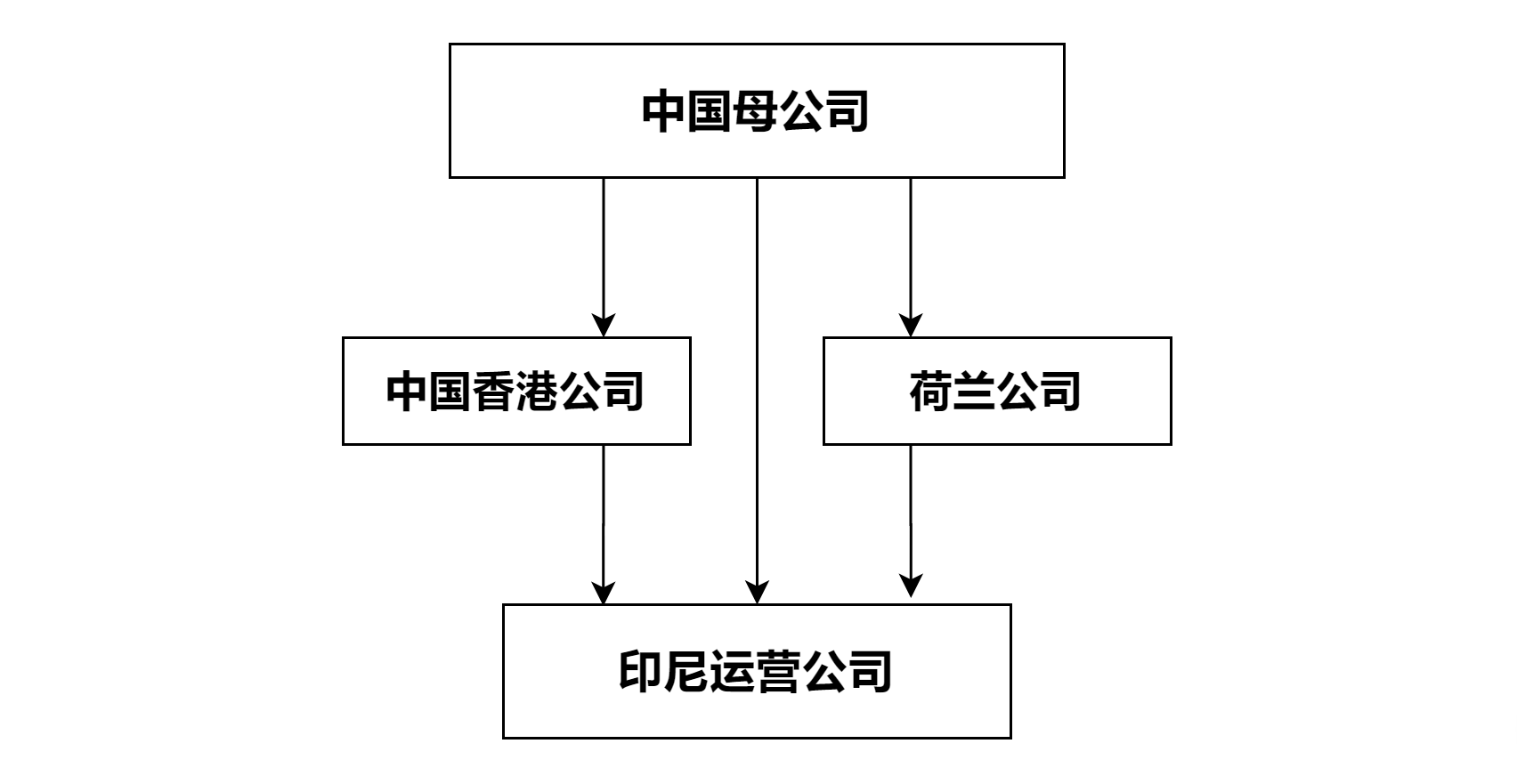

查阅印尼签订的双边税收协定,股利预提税为 5% 的有中国香港和荷兰。所以,中国内地公司投资印尼项目,可以通过中国香港公司或者荷兰公司间接控股来降低股息预提税。

由上图可知,投资印度尼西亚的中国企业,可以通过荷兰或中国香港间接控股,进而进行国际税收筹划。这样不仅能降低股息和利息的预提税,还能将在印度尼西亚享受的所得税优惠递延纳税。当然,如果公司内资金紧张,海外项目也可以通过国家开发银行、中国农业发展银行、中国进出口银行等税收协定中免利息预提税的银行内保外贷。

本文内容来自兰鲸跨境团队编写的《印尼投资指南》白皮书,我们针对投资者在印尼投资的全部流程以及其中可能产生的问题做出了详细的分析、介绍以及解答,欢迎联系我们免费获取。

更多印尼投资相关法律问题,欢迎咨询兰鲸跨境律师团队,我们在海外十多个国家设有分支机构,与八十多个国家律师建立了合作关系,中外律师合作模式更加清楚您的需求,并做出更快速的响应。

【兰鲸跨境】

兰鲸跨境是专注于中国企业出海、中外机构合作的法律、商业、财税一体化服务平台。平台依托兰迪律师事务所的全球布局,在87个国家建立了分支机构或合作关系,帮助企业出海投资、促进国际贸易合作,实现企业之间,企业与政府之间的跨境合作。

Categories

富联新闻

Contact Us

Contact: 富联-富联娱乐-富联注册站

Phone: 13800000000

Tel: 400-123-4567

E-mail: admin@youweb.com

Add: Here is your company address